- 发布日期:2024-09-16 22:02 点击次数:153

作为华人资本圈的顶级投资机构,高瓴资本的持仓一直是华人美股投资界的风向标,近日,高瓴资本2024年二季度持仓披露,依然以互联网与生物医药为主,通常情况下,投资人关注的焦点是高瓴资本在互联网领域,尤其是中概股方面的持仓情况,而忽略了高瓴资本是生物医药领域的资深玩家:

(1)不仅在一级市场表现活跃,而且在二级市场依然扮演着重要角色;

(2)不仅投资了诸多A股与港股的医药企业,而且在美股资本市场上有过之而无不及;

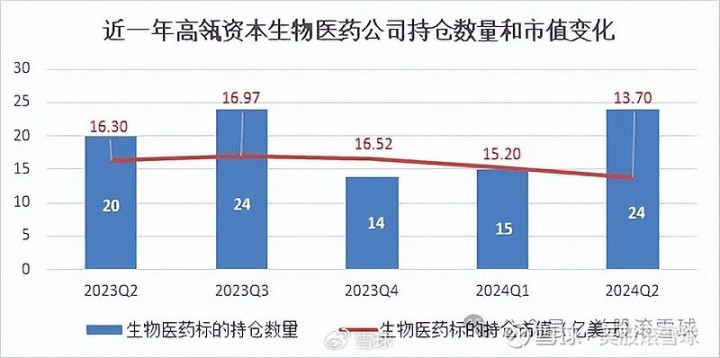

具体而言,截至二季度末,高瓴共持有78支美股上市公司的股票,从行业划分的角度来看:

(1)从数量来看,生物医药企业有24家,位居第一,互联网科技企业有21家,位居第二;

(2)从市值来看,生物医药企业为13.7亿美元,占全部持仓的33.82%,位居所有行业第二。

国城矿业股份有限公司宣布“国城转债”转股价格由12.60元/股调整至12.58元/股,调整起始日期为2024年7月26日。此次调整是基于公司2023年度利润分配方案,向全体股东每10股派发现金红利0.18元(含税)。调整计算公式为P1=P0-D,其中P0为调整前转股价12.60元/股,D为每股派送现金股利0.018元/股。调整后的转股价格将于2024年7月26日生效。

岭南生态文旅股份有限公司发布关于公司股票及可转换公司债券可能被终止上市的风险提示公告。公司股票于2024年7月19日收盘价为0.94元/股,低于1元。根据深圳证券交易所规定,若连续20个交易日收盘价均低于1元,公司股票及可转换公司债券将被终止上市。公司提醒投资者注意“岭南转债”的兑付风险。截至2024年一季度末,公司货币资金余额为24,654.93万元,不足以覆盖“岭南转债”剩余金额64,540.18万元的兑付。公司已增加资产为“岭南转债”提供担保,但增信资产变现存在不确定性。

1、重仓标的稳中有变

从持仓的市值来看,高瓴资本在二季度末的前三大医药股仓位:

(1)第一大仓位仍是百济神州,持仓市值达7.39亿美元,因百济神州股价变动的原因,较上季度的8.1亿美元下跌8.89%,这是连续第二个季度下跌;

(2)传奇生物是第二大医药仓位(2.94亿美元),因股价波动原因,较上季度的3.36亿略有下降。围绕重仓股做波段交易,也是高瓴资本的特点之一:曾于2022年一季度和二季度的大幅减持,但在三季度的小幅增持,2023年则是在一季度的小幅减持,二季度大幅增持传奇生物。

(3)Arrivent(NASDAQ:AVBP)。ArriventBiopharma是今年1月上市的公司,拿到了艾力斯在大中华区以外独家开发伏美替尼的权利,并与康宁杰瑞合作开发ADC药物(参见从艾力斯到康宁杰瑞,这家药企如何引入中国资产玩转华尔街?)。公司创始人是华裔科学家姚正彬博士,此前为他将由阿斯利康分拆的VielaBio(NASDAQ:VIE)以30亿美元的价格卖给了Horizon。高瓴资本曾在一级市场投资了AVBP,此次增持很可能是IPO时认购的股份。

二季度,阿斯利康、GERN、新股CTNM进入前十大仓位。而上季度的第三大仓位丹纳赫(DHR),由于大幅减持而退出前三大仓位。此前一度位列第二大仓位的天境生物,已退居第11大仓位,是目前高瓴资本持仓中亏损幅度最大的医药股之一。

从过往历史看,以下规律仍得到延续:

中小仓位药企的调仓节奏较快。二季度,高瓴资本建仓了BCYC、IMNM、GERN等7家中小市值Biotech公司。

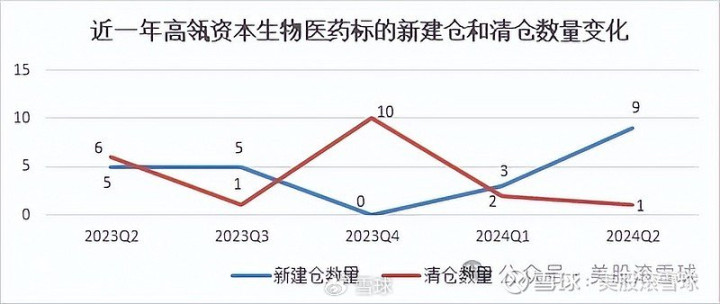

除减仓丹纳赫之外,二季度,高瓴资本在生物医药领域以加仓和新建仓为主,新建仓9只医药股,加仓5只医药股,减持一家医药股,且未清仓任何一支医药股,这与过去一年的操作情况截然相反。

二季度,高瓴资本持有医药股的数量大幅增加,但持仓市值比上季度减少,不仅与重仓标的的股价表现有一定关系,而且与高瓴资本二季度主动建仓有关联,有可能是降息在即,趁Biotech估值较低抄底。

2、新建仓位

2024年二季度,高瓴资本新建仓九家医药公司,数量上是上季度的三倍。

CTNM:Contineum是4月上市的公司,是一家由著名Biotech投资机构Versantventures孵化设立的、针对神经科学、炎症和免疫学适应症的口服小分子疗法公司。高瓴资本在一级市场投资了CTNM,此次建仓很可能是一级市场的股份。

IMNM。Immunome是一家ADC药物公司,其CEO是被辉瑞收购的Seagen公司的创始人之一、前CEOClaySiegall。今年1月,公司收购Zentalis公司的ROR1ADC以及其ADC平台进入ADC领域,随后陆续收购Atreca、Nectin、Bluefin、OncoResponse等多家公司的ADC资产,高瓴资本应该是看好Immunome成为ADC领域重要玩家的潜力。

BCYC:BicycleTherapeutics是一家以双环肽(Bicycle)技术开发创新药物的公司,多肽偶联物(PDC)是Biotech领域的热点之一,有超越ADC的潜力,曾经大笔投资ADC巨头Seagen公司的机构BakerBrother近期也是成为BCYC的第一大股东,并入驻了董事会。

此外,BicycleTherapeutics也有核药管线,2023年上半年,诺华和拜耳分别与公司达成了高达17亿美元的放射性药物的合作协议。横跨PDC和核药两大热点,BCYC在5月完成了5.5亿美元的融资,DeepTrack,EcoR1,Fairmount、Forbion、Perceptive、RACapital等知名机构悉数入局。

TMO&STVN:高瓴资本曾在2023年一季度和二季度大幅加仓生命科学巨头赛默飞世尔(TMO),但在随后的四季度清仓,这是高瓴资本第二次建仓TMO;与TMO一样,Stevanato(STVN)也是医药行业卖铲人,高瓴资本同时建仓TMO和STVN,可能是看好生物医药行业的复苏。

CYBN&GERN。CYBN是一家开发Psychedelicdrug的公司,治疗抑郁症的氘代裸盖菇素类似物CYB003获得了FDA的突破性疗法认定;GERN旗下治疗骨髓增生异常综合症的药物imetelstat在6月获批,该药物曾被投行视作今年最重要的10款潜力上市药物。

AZN。阿斯利康是目前业务增长最好的大型药企,7月初发布的二季度财报,录得收入18%的同比增长,且4大业务板块均实现了两位数的增长,并上调了2024年全年的业绩指引。

3、从增减持的角度来看,与之前几个季度相比,高瓴资本操作频率增加:

(1)增持仓位方面,二季度,高瓴资本增持了5只医药股,而在一季度没有增持医药股;

(2)减持仓位方面,二季度,高瓴资本仅减持了一只医药股,而在一季度,高瓴资本减持了2只医药股,延续了减持数量减少的趋势。

BBIO:二季度,高瓴资本增持了1.69%,而上季度,高瓴资本减持了1.71%。公司在2023年12月宣布递交了治疗ATTR-CM的药物acoramidis上市申请,股价也是一路上涨,高瓴资本也是借机逢高减持了50%。此前。公司在去年7月发布了治疗ATTR-CM的三期数据,股价暴涨,高瓴资本也在当时减持了50%。此次加仓,有可能是公司股价近期回撤较多。

ALGS:一家研发肝病药物的公司,高瓴资本持仓时间较久,四季度有治疗MASH的二期数据发布,目前公司市值仅为现金的一半;

二季度仅有丹纳赫一家被减持的公司,但丹纳赫的股价在三季度创出新高。被高瓴减仓的医药股,不一定会走出跌势,像此前高瓴连续两个季度减持了VIE,公司则随后宣布被另一家上市医药公司HZNP收购,溢价50%+,药股卖飞的概率真的很高。

近一年来,高瓴资本在生物医药领域的减持次数达18次,增持次数有13次。逐季来看,减持次数已经在低位,而增持次数有望逐步增加。

4、清仓仓位方面

二季度,高瓴资本没有清仓医药股,而在一季度,高瓴资本清仓了2只生物医药公司,延续了数量逐渐下降的趋势。

近一年来,高瓴资本每季度清仓生物医药股的次数与新建仓次数呈错落分部,在去年四季度大规模清仓医药股后,新建仓次数逐渐超过清仓次数。

5、高瓴资本一季度持仓的启示:

(1)看好生物医药领域的后市表现。与过去两年减仓与清仓为主导不同,二季度,高瓴资本开始大幅建仓和加仓医药股,在配置思路上,不仅把握行业研发热点,如BCYC、IMNM、CYBN等,而且主动出击商业化前景较好的公司,如AZN、KNSA、BBIO、GERN。此外,高瓴资本还配置了TMO、STVN等医药行业卖铲人,可能是看好降息来临后,医药行业融资难度下降,研发投入增加。

(2)重仓股需优化。高瓴资本的前三大仓位中,第一大仓位百济神州近三年均处于下跌态势,平均每年跌幅在18%左右,一定程度上反应了市场对其价值的态度;第二大仓位传奇生物除了2021年有较好表现外,之后的年份表现较为一般,考虑到传奇生物的主要药物已经上市,市值已经几乎PRICEIN了现有药物的预期,未来进一步出现大幅提升的可能性较低(并购除外)。鉴于此,高瓴资本如果继续配置生物医药板块杠杆股票投资网站,重仓股的优化会是首要解决的问题。

10倍配资在线平台_网络配资炒股开户_正规股票配资开户

热点资讯

- 正规可靠实盘配资炒股平台 2500亿“快递一哥”顺丰控股大利好来了!

- 股票融资概念 被中基协注销私募怒怼举报人“砸饭碗” 到底发生了什么?

- 炒股配资网址 标普保健、工业、金融板块在“非农前夜”收跌超1%,苹果和英伟达“呵护”科技板块

- 天津杠杆炒股 警方通报老人不忍楼下吵闹后泼水被扔酒瓶:6人被拘留、警告

- 哪个股票平台好 欧洲奢侈品牌股价涨跌各异

- 股票杠杆保证金 2024年10月3日福建省福州市海峡蔬菜批发市场价格行情

- 股票配资余额 2024年8月起, 部分退休人员养老金迎来重算补发, 来看看有你吗?

- 股票配资好牌子推荐 首发1099元 HKC发布猎鹰二代24.5英寸显示器:1080P 300Hz屏

- 股票加杠杆操作流程 黑色幽默!10月5日,乌克兰无人机制造商 “普塔什卡无人机 ”报告说

- 股市融资利息 包金跃带队深入县一中听课促研提质量